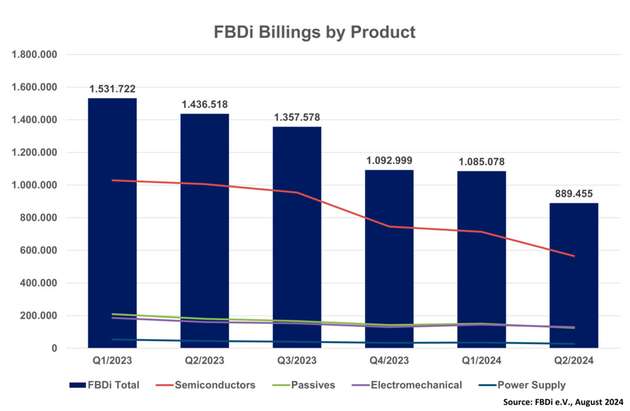

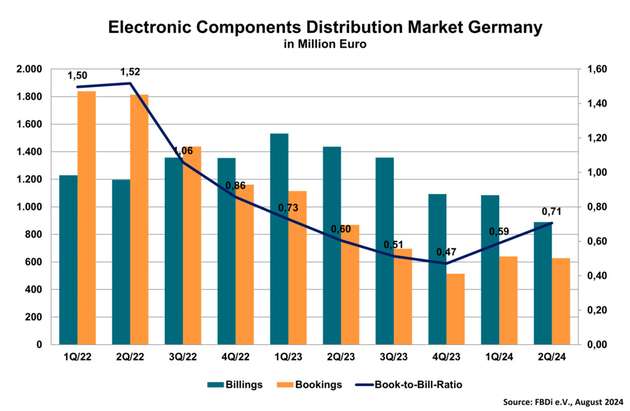

Umsatz- und Lagerbestandsrekorde der vergangenen Jahre schlagen sich derzeit „umgekehrt“ in den Büchern der deutschen Bauelementedistribution nieder. Nach - 28 Prozent im ersten Quartal 2024 ging der Umsatz der im FBDi meldenden Mitglieder im zweiten Quartal 2024 im Vergleich zum Vorjahr gar um 38 Prozent auf knapp 890 Millionen Euro zurück, die niedrigste Wert seit Mitte 2021.

Auch der Auftragseingang enttäuschte: Mit 628 Millionen Euro (- 28 Prozent) blieben die Neubestellungen am unteren Ende der Erwartungen. Eine Trendwende ist damit nicht in Sicht, auch wenn die Book-to-Bill-Rate (aufgrund der schlechten Umsätze) leicht stieg, auf 0,71.

Vor allem die Halbleiter bleiben kritisch. Die Halbleiter-Umsätze sanken um rekordverdächtige 44 Prozent auf 565 Millionen Euro, der Auftragseingang erreichte 365 Millionen Euro, das sind - 27 Prozent im Vergleich zum Vorjahresquartal, aber immerhin ein leichter sequentieller Anstieg gegenüber Q1/24 um 6 Prozent.

Bei passiven Komponenten geringerer Umsatzrückgang

Bei den passiven Komponenten lief es minimal besser, der Umsatzrückgang in Q2 betrug „nur“ 31 Prozent auf 125 Millionen Euro. Mit - 19 Prozent auf 130 Millionen Euro schnitt die Elektromechanik vergleichsweise gut ab. Die Auftragslage in beiden Segmenten war geringfügig besser, zeigte aber keine Stabilisierungseffekte.

Andere Bauelemente wie Sensoren, Displays, Stromversorgungen und Baugruppen reihten sich in den allgemeinen Trend ein. Die Umsatzverteilung der verschiedenen Bauelementetechnologien untereinander verschob sich zu Lasten der Halbleiter, die nur noch 63 Prozent vom gesamten Kuchen ausmachen.

FBDi-Vorstandsvorsitzender Georg Steinberger: „2024 gestaltet sich erwartungsgemäß schwierig. Wie mein Vorstandskollege Tom Gerhardt vor wenigen Monaten meinte, nach der Booking-Pause kommt die Billing-Pause. Die Auftragslage verbleibt niedrig und zeigt wenig Wachstumsimpulse. Unser positiver Eindruck vom Frühjahr hat sich leicht verflüchtigt. Die Sichtbarkeit in der Supply Chain hin zum Endkunden ist so schlecht wie lange nicht. Und im Vergleich zu anderen Ländern scheint Deutschland nicht nur ein Problem mit dem Lagerbestand zu haben.“

Gesamtabhängigkeit von der Automobilbranche von 50 Prozent

Zur weiteren Lage stellt Steinberger fest: „Deutschland hängt ja sehr stark an der Automobil- und der Industrieelektronik, wobei auch die Industrieelektronik vom Wohl und Wehe der Automobilproduktion in Deutschland abhängt. Wir schätzen eine Gesamtabhängigkeit des Marktes vom Automobil in der Größenordnung von 50 Prozent. Und genau dort läuft zur Zeit einiges schief, sei es die verkorkste E-Mobilitätsstrategie oder die Exportschwäche mit fossilen Fahrzeugen. Kombiniert mit der Verunsicherung der Endkunden durch die politische und ökonomische Lage lässt sich hier kurzfristig nicht viel Gutes erwarten. Dabei liegen Pläne für die digitale und energetische Transformation, die unseren Markt entscheidend voranbringen könnten, längst auf dem Tisch. Und positive Zeichen, zum Beispiel in der Erzeugung erneuerbarer Energien, gibt es ebenfalls.“

Dennoch bleibt der FBDi optimistisch: „Die deutsche Industrie hat zwar wenig zu melden im derzeitigen Hype um die Künstliche Intelligenz, da rechne ich mit wenig Impulsen für den Bauelementesektor. Aber den Umbau der europäischen Energiewirtschaft und die Transformation zur All-Electric-Society haben wir noch längst nicht abgeschrieben. Wir sind überzeugt, dass dies auch mit europäischen und nicht nur chinesischen Innovationen gelingen kann. Vielleicht sollte sich die deutsche Gesellschaft weniger in sinnlosen politischen Polarisierungen verlieren, sondern auf das besinnen, was die deutsche Wirtschaft einst groß gemacht hat: Ideen und Ingenieurskunst. Der FBDi hat sich vorgenommen, verstärkt Entwicklungen deutscher Ideenschmieden und Universitäten zu promoten, die massenmarkttauglich sein könnten.“