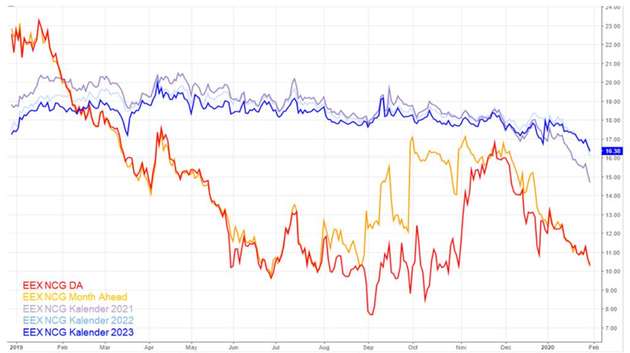

Angesichts der derzeitigen Preisentwicklungen und der Absatzmengen im Gasmarkt hoffen viele Gasmarktteilnehmer noch auf kalte, winterliche Temperaturen. Diese wollen sich jedoch nicht so richtig einstellen. Bereits das letzte Quartal 2019 war im Durchschnitt zu mild. Auch der Januar fällt deutlich zu mild aus. Zwar gab es phasenweise durchaus auch Minusgrade und regional betrachtet auch unterschiedliche Temperaturentwicklungen, doch scheint der Januar auf dem besten Weg zu sein, sogar zu den zehn wärmsten Januarmonaten seit Beginn der Messungen im Jahr 1881 zu gehören.

Günstige Gaspreise durch fehlenden Winter?

Der Blick auf die Temperaturprognosen zeigt Ende Januar noch keine grundlegende Entscheidung: Nachdem der Februar zu mild starten soll, sind den Wettermodellen zur Folge danach die Chancen einer etwas winterlicheren Entwicklung gut – oder zumindest wird diese nicht gänzlich ausgeschlossen. Oder anders ausgedrückt: nicht ausgeschlossen heißt auch, es gibt eine Chance, dass auch der Februar im Durchschnitt zu mild ausfallen könnte. Die Erkenntnis aus den Wetterprognosen? - Selbst eine kalte winterliche Phase mit hoher Gasnachfrage dürfte die Absatzzahlen des Winterhalbjahres in Summe nicht maßgeblich nach oben treiben können. Genauso wenig dürfte eine mehrere Tage andauernde Kälteperiode das Potenzial haben, das Preisniveau nachhaltig nach oben treiben zu können – kurzfristige Preiseffekte sind natürlich wie in ähnlichen Marktsituationen in der Vergangenheit durchaus möglich. Doch warum sind die Gaspreise derzeit vergleichsweise günstig? Ist es der fehlende Winter alleine? Die Antwort lautet: Nein.

Attraktivität der jeweiligen Gase entscheidend

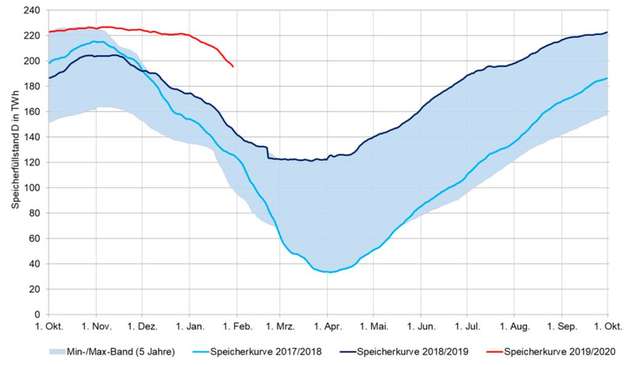

Die milden Temperaturen bedingen jedoch das Fehlen von großen Ausspeicherungen aus den Speichern. Weiterhin befindet sich die Speicherfüllstandskurve auf Rekordniveau. Noch nie lag sie Ende Januar in Deutschland höher, als aktuell. Mit ~196TWh, bzw. 86,5 Prozent Füllstand liegt der Wert rund 50 TWh über dem Vorjahreswert, der bereits ein Rekordwert war. Es fehlt die Nachfrage nach Speichergas, da die Gasversorgung auch durch Pipelinegas und LNG-Importe gewährleistet wird. Und hier dürfte die Frage entscheiden, was preislich attraktiver ist: Gas, das günstig im letzten Jahr eingespeichert und nun ausgespeichert werden konnte, oder Gas, das aktuell via Pipeline/LNG-Tanker importiert wird?

Hinzu kommt die Entwicklung des Sommer-Winter-Spreads. Hier zeichnet sich ab, dass der Winter 2020 Ende Dezember/Anfang Januar bis zu 4,80€/MWh teurer gehandelt wurde, als der Sommer 2020 (jeweils EEX NCG). Dieser Spread dürfte Marktteilnehmer nach wie vor dazu animieren, über Verlängerungen ihrer Speicherverträge über das aktuelle Winterhalbjahr hinaus, zu verhandeln. Die Ausspeicherung in diesen Tagen dürfte angesichts dieser Spread-Entwicklungen nur bedingt attraktiv sein - vorbehaltlich der jeweils individuellen Speicherkostenbetrachtung.

Unter der Annahme, dass die Speicherfüllstandskurve in Deutschland zu Beginn der kommenden Einspeisesaison erneut vergleichsweise hoch ausfallen wird, dürfte der Preisdruck auf die Terminprodukte des Sommerhalbjahrs weiter zunehmen. Warum sollte man Gas in größerem Umfang kaufen und einspeichern, wenn die Speicher noch vergleichsweise voll sind? Die Temperatur- und Spreadentwicklung der nächsten Wochen dürften hierzu Klarheit bringen.

LNG macht Gas Konkurrenz

Ein weiterer Grund der aktuellen Gaspreisentwicklungen ist im LNG-Markt zu finden. Die Importmengen von LNG in Europa erreichten im Dezember einen neuen Höhepunkt, der sich auch im Januar fortsetzte: über 13 bcm wurden im Dezember importiert. Der LNG-Markt ist global betrachtet derzeit überversorgt, was sich an der Entwicklung der Preise zeigt. Der asiatische LNG-Preis ist Ende Januar sogar auf ein 10-Jahres-Tief (4$/mmBtu oder rund 12,50 €/MWh) gesunken. Der Spread zu den europäischen Hubs ist auffallend gering. Auch in Asien fehlt der Winter, die Nachfrage ist gering. Wohin sollen die Mengen abfließen? Viele der freien, ungebundenen Mengen folgen daher dem Preisgefälle, also der preislichen Attraktivität von Commodity-Preis plus Transport und Fracht. Und hier scheint Europa wie schon in Zeiten vor der Fukushima-Katastrophe als „Schwamm für überschüssige LNG-Mengen“ zu fungieren. Neue LNG-Produzenten wie Russland oder die USA suchen ihren Marktanteil und fördern den Preiswettbewerb.

In diesem Kontext dürfen die bestehenden Pipelines und deren Gasflüsse in und nach Europa nicht außer Acht gelassen werden. Sowohl die Gasflüsse aus Norwegen, als auch die Gasflüsse aus Russland sind in diesen Wochen wie gewohnt stabil und hoch. (Un-)geplante Wartungsarbeiten, die gelegentlich vorkommen, scheinen dabei in den letzten Monaten kaum Preiseinflusspotenzial zu haben.

Marktentwicklungen

Für Mengen, die aus Russland importiert werden, stellte sich Ende 2019 bekanntlich die Frage, ob die Nordstream 2 zum 1.1.2020 fertig sein wird und ob ein neuer Transitvertrag zwischen Russland und der Ukraine verhandelt und geschlossen werden kann. Nachdem zwar die Fertigstellung der Nordstream 2 verschoben werden musste, konnte aber ein Transitdeal unterzeichnet werden. Die Gasflüsse der Ukraine-Transitroute zeigen seit dem 1.01. jedoch Auffälligkeiten: die die Route über Velke Kapusany, dem slowakischen Grenzübergangspunkt der Ukraine-Trasse, zeigt seit Jahresbeginn deutlich geringer Mengen auf, als zuvor. Lagen die täglichen Mengen Ende 2020 noch im Bereich von 1-2 TWh/d, so sind diese im Januar zunächst auf fast null GWh/d gesunken um danach wieder leicht anzusteigen. Im Durchschnitt wurden im Januar jedoch nur knapp 500 GWh/d über diesen Grenzübergangspunkt nach Westen transportiert. Das Maximum lag dabei bei etwas über 900 GWh/d, das Minimum bei 71 GWh/d. Interessant hierbei: Der neue Transitdeal umfasst eine Einigung, in 2020 nur noch 65 bcm (statt 90 bcm in 2019) über diese Route zu transportieren. In 2021 sollen es nur noch 40 bcm sein.

Bei der Analyse der Gaspreisentwicklungen dürfen die Wechselwirkungen mit den anderen Commodity-Märkten nicht vergessen werden. Der Coal-Switchingpreis liegt beispielsweise weiterhin über den Spotpreisen des Gasmarkts, so dass der Kohleeinsatz im Strommarkt preislich unattraktiver ist als Gas (individuelle Kraftswerksbetrachtungen sind hier außen vor gelassen). Selbst CO2-Preise im Bereich 24/25€/t ändern kaum etwas an dieser Tatsache.

Einfluss von Coronavirus auf den Energiemarkt

Ein neuer Preiseinflussfaktor im Energiemarkt ist der das Coronavirus. Dieses hatte sich nach den ersten Ausbruchsmeldungen unmittelbar auf die Aktienmärkte und den Ölmarkt aus-gewirkt. Die Einschränkung der Reisetätigkeit sowie die Sorge über einen möglichen weiter zunehmenden Ausbruch wirkt bearish für die Märkte. Der Ölpreis, der bekanntlich auch Einflussfaktor für den Gasmarkt ist, ist seither abwärts gerichtet und erreichte sogar Werte unter 59$/bl. Die wirtschaftlichen Auswirkungen zeigen Wirkung.

Laut Montel erwartet die Gasbranche in Europa in den nächsten Jahren eine größer werdende Gasüberversorgung. Diese sei auf zunehmende Gaslieferungen aus Russland und größere LNG-Importe zurück zu führen. Letztere könnten in den nächsten Jahren in Europa über den Werten von 2019 liegen und somit über dem Rekordwert von 116bcm/a.

Das Angebot ist reichlich, es fehlt die dazugehörige Nachfrage, weshalb GVS nach wie vor ein starkes bearishes Sentiment im Gasmarkt sieht.