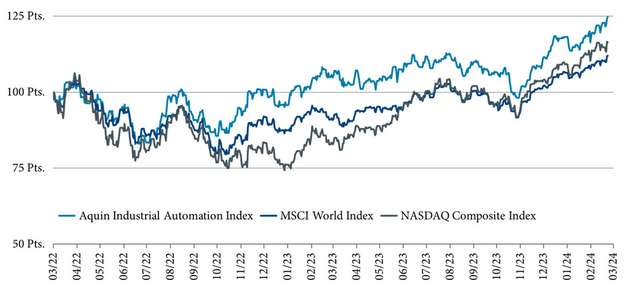

In jeder Ausgabe des M&A Quarterly richten wir zuerst unser Augenmerk auf den Aquin Industrial Automation Index (siehe Abbildung), um die Performance der führenden börsennotierten Unternehmen im Bereich der Industrieautomatisierung zu untersuchen. Auffällig ist, dass die Branche trotz schwieriger Marktbedingungen, wie erhöhter Inflation, Fachkräftemangel und steigenden Energie- und Rohstoffpreisen, widerstandsfähiger war als die Vergleichsindizes. Insbesondere der NASDAQ zeigte in dem betrachteten Zeitraum deutlich höhere Volatilität im Vergleich zum Aquin Industrial Automation Index.

Auf dem M&A-Markt präsentiert sich hingegen ein anderes Bild. In der Industrieautomatisierungsbranche gab es weniger Transaktionen als im Gesamtmarkt. So ist das Deal-Volumen von seinem Höchststand im vierten Quartal 2021 um etwa 40 Prozent gesunken, von 135 Deals auf 79 Deals im vierten Quartal 2023. Der Gesamt-M&A-Markt verzeichnete einen Rückgang um ein Drittel, von 12.090 Deals im ersten Quartal 2022 auf 8.126 Deals im vierten Quartal 2023.

Diese Entwicklungen zeigen, dass die Industrieautomatisierung trotz herausfordernder Bedingungen widerstandsfähig bleibt, während sich das M&A-Geschehen verlangsamt hat. Diese Diskrepanz zwischen der Stabilität des Aquin Industrial Automation Index und dem rückläufigen M&A-Geschehen lässt sich teilweise durch die unterschiedlichen Dynamiken erklären, die in den jeweiligen Bereichen vorherrschen. Der Aquin Index spiegelt die Performance der wichtigsten börsennotierten Unternehmen der Industrieautomatisierung wider und profitiert von langfristigen Trends und Investitionen in innovative Technologien, die auf eine zunehmende gesamtwirtschaftliche Bedeutung und Widerstandsfähigkeit des Sektors hindeuten.

Auf der anderen Seite hat das M&A-Geschehen in der Industrieautomatisierungsbranche in den letzten Quartalen einen stärkeren Rückgang verzeichnet. Dies könnte auf eine Vielzahl von Faktoren zurückzuführen sein, darunter mögliche Unsicherheiten aufgrund der wirtschaftlichen Lage und eine vorsichtigere Annäherung der Unternehmen größere strategische Entscheidungen neben dem Tagesgeschäft zu treffen, die zu weniger Transaktionen führen. Diese unterschiedlichen Trends unterstreichen die Komplexität des M&A-Marktes und verdeutlichen, dass die Stabilität eines Index nicht unbedingt mit dem Transaktionsvolumen korreliert. Trotz des rückläufigen M&A-Geschehens bleibt die Industrieautomatisierung ein vielversprechender Sektor mit langfristigem Potenzial für Wachstum und Innovation.

Konjunktur und aktuelle Marktlage

Die aktuelle Marktlage in der Industrieautomatisierung spiegelt eine komplexe Mischung aus Herausforderungen und Chancen wider. Laut der International Federation of Robotics verzeichnete der Robotikmarkt im Jahr 2022 einen starken Anstieg mit der Installation von 553.000 neuen Robotern. Jedoch hält sich die Inflation hartnäckig, und das globale Wirtschaftswachstum verzeichnete eine Verlangsamung. Zusätzlich zeigen Markttrends einen wachsenden Fachkräftemangel und einen Trend zum Re- und Nearshoring, während die Nachfrage nach Automatisierung in kleinen und mittleren Unternehmen steigt. Diese Markttrends deuten darauf hin, dass die Installation von Robotik nicht zwingend mit dem Gesamtmarkt korreliert und in den nächsten Jahren stetig wachsen wird. Das zeigt auch die Prognose für die Jahre 2023-2026, die eine klare Zunahme der Roboterinstallationen zeigt.

Herausforderungen zeigen sich jedoch in der deutschen Elektro- und Digitalindustrie. Laut dem ZVEI sind die Auftragseingänge im November 2023 im Vergleich zum Vorjahresmonat um 3,9 Prozent gesunken, besonders im Ausland. Die reale Produktion elektronischer und elektrotechnischer Erzeugnisse verzeichnete ebenfalls einen Rückgang um 6,5 Prozent und der Verband prognostiziert für 2024 einen weiteren Produktionsrückgang um 2 Prozent. Positiv zu vermelden ist, dass Unternehmen trotz geopolitischer Sorgen höhere Investitionen planen. Auch der VDMA meldet herausfordernde Zeiten. Deutsche Unternehmen des Maschinen- und Anlagenbaus verzeichneten im Gesamtjahr 2023 ein reales Auftragsminus von 12 Prozent zum Vorjahr, ohne klare Anzeichen einer Trendwende. Das Fehlen von Vertrauen in einen dauerhaften globalen Konjunkturaufschwung in wichtigen Absatzmärkten wie Europa, den USA und China stellt eine zusätzliche Belastung dar. Während Auslandsbestellungen Anzeichen einer Stabilisierung zeigen, sind Inlandsbestellungen weiter rückläufig, was eine Entwarnung verfrüht erscheinen lässt.

Kurz- und mittelfristige Erwartungshaltungen

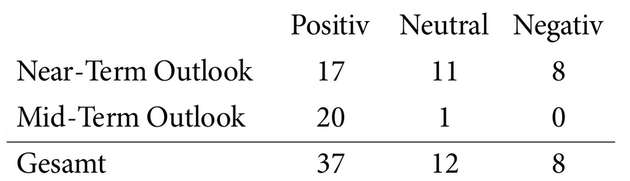

Die Analyse der Erwartungshaltungen in öffentlichen Prognosen der Unternehmen aus dem Aquin-Index bietet einen Einblick in die Stimmungslage und die Zukunftsprognosen der gesamten Industrieautomatisierungsbranche. Basierend auf den Jahres- und Quartalsabschlüssen der Unternehmen wurde eine umfassende Auswertung vorgenommen.

Der Near-Term Outlook zeigt eine gemischte Tendenz, wobei etwa die Hälfte der Unternehmen positiv in die nahe Zukunft blickt. Mit 17 Unternehmen, die positiv gestimmt sind, 11 neutralen und 8 negativen Ausblicken, spiegelt dieser Mix die Vielfalt der Herausforderungen und Chancen wider, denen die Branche gegenübersteht. Dabei kann ein Muster zur Konjunktur und aktuellen Marktlage erkannt werden: Unternehmen aus der Robotik und Elektronik blicken positiver in die nahe Zukunft als Unternehmen im klassischen Maschinen- und Anlagenbau.

Interessanterweise zeigen die Ergebnisse für den Mid-Term Outlook eine überwiegend positive Stimmung unter den Unternehmen, die einen Ausblick bekanntgegeben haben. Von den 21 Unternehmen, die ihre mittelfristigen Erwartungen teilen, sind 20 positiv gestimmt, während nur ein Unternehmen eine neutrale Haltung zeigt. Diese Tendenz deutet darauf hin, dass die Unternehmen trotz der kurzfristigen Herausforderungen und Unsicherheiten optimistisch sind, was ihre langfristige Perspektive betrifft. Dies weist auf eine grundlegende Zuversicht in die Zukunft der Industrieautomatisierung und die Potenziale von Automatisierungstechnologien hin.

Für den M&A-Markt in der Industrieautomatisierung könnten diese Erwartungshaltungen wichtige Impulse liefern. Eine überwiegend positive mittelfristige Ausrichtung der Unternehmen im Aquin-Index könnte das Vertrauen von Investoren stärken und zu einem verstärkten Interesse an M&A-Transaktionen führen. Unternehmen, die auf Wachstum ausgerichtet sind und eine positive Zukunftsprognose haben, suchen in der Regel nach strategischen Partnerschaften und Akquisitionsmöglichkeiten, um ihr Portfolio zu erweitern und ihre Wettbewerbsposition zu stärken. Insgesamt spiegelt die Analyse der Erwartungshaltungen der Unternehmen aus dem Aquin-Index die Dynamik und das Potenzial des M&A-Marktes in der Industrieautomatisierung gut wider. Es bleibt abzuwarten, wie sich diese Trends in den kommenden Quartalen entwickeln werden und welche Chancen sich für Investoren und Unternehmen ergeben.

Aktuelles Transaktionsgeschehen

In jüngsten Entwicklungen in der DACH-Region hat Fortive (USA) EA Elektro-Automatik (Deutschland) vom Finanzinvestor Bregal übernommen, Sandvik (Schweden) hat pro-micron (Deutschland) erworben und sowohl ABB (Schweden/Schweiz) als auch Siemens (Deutschland) haben Sevensense (Schweiz) beziehungsweise Inspekto (Deutschland) akquiriert. Diese Akquisitionen markieren bedeutende Schritte in der Industrieautomatisierung großer strategischer Investoren. Fortive stärkt seine Position im Bereich der elektronischen Test- und Messlösungen, indem es seine Fähigkeit erweitert, von der erwarteten langfristigen Expansion in mehreren Branchen zu profitieren. Sandvik erweitert sein Portfolio im Bereich sensorisierter Werkzeuge und Automatisierung, welche mithilfe von Diagnose und Prozessüberwachung dazu beitragen werden, Produktionsfehler zu reduzieren und die Automatisierung für Kunden in Bereichen wie der Bearbeitung von massiven Rundwerkzeugen zu erhöhen. ABB baut seine Führungsposition in der KI-gestützten mobilen Robotik aus, indem es innovative Lösungen einführt, die die Produktion und Intralogistik effizienter und flexibler machen; Siemens investiert ebenfalls in ein KI-Start-up zur visuellen Inspektion. Diese Transaktionen unterstreichen das anhaltende Engagement der großen Player der Automatisierungsindustrie durch, M&A, Wachstum, Innovation und technologischen Fortschritt wirtschaftliche Erfolge zu erreichen.